PAPREC, son chien de garde et son rusé renard

Publié novembre 2021

Cash investigation a consacré sa dernière émission au recyclage des déchets. Le groupe Paprec, a été mis en cause, tant au niveau social que financier. Aussitôt la presse patronale s’est déchainée qualifiant le reportage de « malhonnêteté ». Et pourtant ces journaux n’hésitent pas à publier des articles aux contrevérités grossières. Quant à Paprec, d’autres aspects troublants posent question.

Paprec et le chien de garde

Dès le 15 novembre, l’Usine Nouvelle sortait un article intitulé « Les petites malhonnêtetés de Cash Investigation sur le recyclage des déchets ».

Parmi les critiques énoncées, nous retiendrons celles concernant la politique sociale du Groupe Paprec, laissant aux experts le débat technique sur les caractéristiques du recyclage. En effet, je suis ignare en la matière, ne connaissant même pas la notion de « refus de tri » !

Des critiques de mauvaise foi

Sur les conditions de travail

L’article tente de décrédibiliser le témoignage de l’ouvrière se plaignant de douleurs liées au poste de travail. Bien que dans l’émission son visage soit flouté et son identité non dévoilée, la journaliste est parfaitement informée du nom de l’ouvrière et le diffuse sans le moindre scrupule, par le biais d’un lien renvoyant sur « Télégramme ». C’est un procédé bien peu éthique, à la limite de l’infraction pour atteinte à la vie privée. Comment le journal a-t-il obtenu cette information ? Par les dirigeants de Paprec, très certainement. En n’indiquant pas la source, la journaliste voudrait-elle masquer ses rapports privilégiés avec la Direction de Paprec ?

Sur la politique salariale

Il est fait grief à Cash Investigation de n’avoir pas fait état des rémunérations. La journaliste de l’Usine Nouvelle énumère alors les éléments de la paie : un salaire de départ au SMIC + 150 €, des augmentations annuelles de 1,5% , et une prime exceptionnelle de 750€ pour un travail à temps complet durant le confinement.

Déclarer qu’une telle politique salariale est digne d’intérêt frise l’indécence. Tout d’abord, ce niveau de ressources ne permet pas de subvenir aux besoins d’une famille. Mais surtout, la comparaison, bien occultée par la journaliste, avec l’enrichissement explosif de la famille Petithuguenin rend son appréciation insoutenable de mépris et d’arrogance.

En effet la valeur du patrimoine de cette famille est en 2021 de 550 millions €, en hausse de 490 millions € sur les 10 dernières années (Magazine Challenges), soit une croissance moyenne annuelle de 49 millions €.

La journaliste se garde bien d’évoquer cette fortune si rapidement acquise. Et comme précédemment, la source sur les salaires n’est pas mentionnée. Pour masquer les rapports privilégiés avec la Direction de l’entreprise ?

Sur la politique de recrutement

La journaliste tente de minimiser le recours à l’intérim. Pour en faire la démonstration, elle fournit des statistiques non publiées par Paprec, donc difficile à contrôler.

En effet, pour obtenir quelques informations sur les comptes de Paprec, il a fallu trois recours au tribunal de commerce et les documents produits ne comportaient aucune donnée sur les effectifs des entreprises du Groupe.

Quant aux comptes consolidés, ceux qui permettent d’apprécier la situation de l’ensemble du groupe, il a été impossible de les avoir, alors qu’il est aussi fait obligation légale de les publier. Mais, une fois de plus, l’Usine Nouvelle a ses petites entrées chez Paprec mais ne l’avoue pas (aucune mention de source).

En affirmant que Paprec respecte la légalité, en matière d’intérim, l’Usine Nouvelle rentre même en contradiction avec JL Petithuguenin. En effet, celui-ci déclare, lors de son entretien dans Cash, que le recrutement en intérim est utilisé pour rallonger la période d’essai et ainsi tester la motivation du candidat à un CDI. Or ce motif de recours n’est pas autorisé par la loi.

Sur la partialité des informations recueillies

A plusieurs reprises, la journaliste reproche à l’équipe de Cash de ne pas avoir visité une usine et d’avoir limité son analyse à un seul poste de travail, « le surtri ». Madame la journaliste de l’Usine Nouvelle, si les portes des entreprises vous sont grandes ouvertes, vous semblez ignorer que ces mêmes portes restent closes, devant toute personne journaliste ou pas, considérée comme potentiellement critique et non servile.

JL Petithuguenin sélectionne avec une grande vigilance ses interlocuteurs et ne délivre des informations qu’aux personnes jugées sûres, les exceptions à la règle ne concernent que des personnes trop influentes pour être éconduites.

Enfin, la journaliste affirme que l’émission de Cash risque de provoquer, chez les 2 millions de téléspectateurs, un sentiment de dégoût et de rejet d’un tri aussi peu efficace. Cette affirmation semble bien n’être fondée que sur un seul tweet reçu le soir de l’émission. Une mauvaise foi avérée.

L’absence d’indication des sources jette un voile de suspicion sur l’analyse présentée.

En effet, dans d’autres cas, nous avons pu constater que l’Usine Nouvelle se contentait de reproduire le discours patronal sans même procéder à une quelconque vérification.

Un simple exemple particulièrement éloquent, suffit.

L’Usine Nouvelle « prise la main dans le sac »

Dans un article publié le 12 mars 2019, le magazine affirmait « Le jurassien MBF Aluminium investit 24,5 millions d’euros et prévoit une cinquantaine de recrutements pour développer ses activités sur le marché du véhicule hybride ».

Or en novembre 2020, cette même entreprise est déclaré en dépôt de bilan puis en liquidation judiciaire en juin 2021 pour être ensuite définitivement fermée.

Cette issue était malheureusement prévisible depuis plusieurs années.

Si le journaliste de l’Usine Nouvelle avait simplement pris le temps d’analyser les comptes publiés de MBF aluminium et de sa holding anglaise CMV, il aurait compris la grande fragilité de sa situation financière, rendant impossible la réalisation d’un tel niveau d’investissement et de recrutement. L’associé quasi unique ne cessait depuis 2012, de ponctionner les ressources financières de MBF pour les transférer vers sa holding anglaise.

Dès novembre 2018, j’avais dénoncé cette pratique et alerté sur les conséquences prévisibles pour l’entreprise « une pérennité menacée ». Malheureusement, il aura fallu la fermeture de MBF pour que soit reconnu le bien fondé de mon analyse « D’après des révélations d’une spécialiste des comptes d’entreprise, Arlette Charlot, parues sur un blog Médiapart et corroborées par l’administrateur judiciaire, le parquet de Lons-le-Saunier (Jura) a ouvert une enquête pour « abus de biens sociaux » … (FR 3 Bourgogne)

En parfait chien de garde, le journaliste avait repris le discours patronal sans le contrôler.

Mais il n’était pas le seul, ses confrères du journal « Les Echos » font partie de la même meute. En effet, le 27 mai 2019, un journaliste osait écrire, certes au conditionnel :

« Depuis 2012 CMV aluminium, la holding qui porte MBF Aluminium – dont Gianpero Colla détient 90 % du capital – aurait injecté 10 millions d’euros pour revoir l’organisation industrielle, déployer un plan de formation et renforcer le bureau d’études ».

La réalité était à l’opposé, l’investissement de G. Colla n’était que de 50 002 € alors que ses prélèvements non justifiés étaient environ de 10 Millions € . Mais en toute servilité, les journalistes de la presse patronale ne s’embarrassent guère de l’analyse des comptes et répètent sans sourciller la version patronale.

Quand ces mêmes journaux s’érigent en donneurs de leçon, alors que leur partialité est avérée, c’est tout simplement inacceptable.

Paprec et le rusé renard

Dans l’émission de Cash, JL Petithuguenin clame la main sur le cœur son souci de transparence, mais son comportement est à l’opposé.

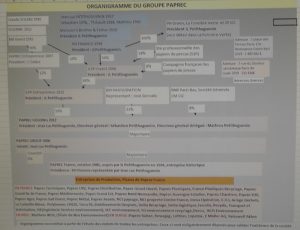

La multiplicité et l’imbrication des sociétés financières  , des sociétés immobilières (voir ci-contre), les liens masqués avec des entreprises situées dans les paradis fiscaux (Cash Investigation), la non publication des comptes des holdings, et des comptes consolidés pour l’ensemble du groupe rendent quasi impossible l’analyse financière du groupe Paprec.

, des sociétés immobilières (voir ci-contre), les liens masqués avec des entreprises situées dans les paradis fiscaux (Cash Investigation), la non publication des comptes des holdings, et des comptes consolidés pour l’ensemble du groupe rendent quasi impossible l’analyse financière du groupe Paprec.

Bien que très peu détaillés, nous avons cependant relevé quelques « anomalies » dans les comptes obtenus au terme des trois procédures auprès du Tribunal de Commerce de Paris.

PH Finance, un loyer peu modéré et un comportement peu citoyen

PH Finance créée en 1998 est la première holding financière du groupe, elle appartient exclusivement à la famille Petithuguenin, le père et les 3 fils.

Sur les comptes annuels de résultat, 2015 à 2019, figure en annexe, un montant de crédit-bail immobilier de 1,4 million annuel, soit 116 700 € mensuel.

Un crédit-bail immobilier (ou leasing) correspond à un loyer avec une option de rachat à terme. Or ce montant parait exorbitant.

Une charge de crédit-bail immobilier particulièrement élevée

Une activité de bureau

PH Finance est située 7 place des Ternes dans 17ème arrondissement parisien, un immeuble qui héberge deux autres holdings du Groupe (Malouen et PH Green). Certes, le quartier est chic et cher, mais ces holdings ont une activité de pure gestion. Avec combien de salariés ? Le mystère reste entier. Cependant, l’effectif doit être relativement faible.

Des loyers bien plus faibles pour les autres holdings du groupe

Les cinq autres holdings du groupe contrôlées par la famille Petithuguenin sont logées au 7 rue du docteur Lancereaux dans le 8ème arrondissement parisien, un quartier tout aussi chic. Il s’agit de JLPP Invest, JLPP entrepreneur, Paprec Holding, Paprec Group et Paprec France.

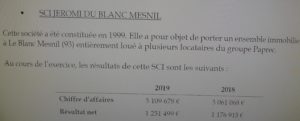

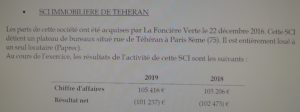

Le montant du loyer et charges facturés est de 105 416 € . (Source : Rapport financier annuel 2019 du groupe La Foncière Verte (voir ci-dessous)). Les locaux appartiennent à une SCI de ce Groupe contrôlé par la famille Petithuguenin

Comment justifier une telle différence, 1 403 042 € annuel (donnée 2019) pour trois holdings dans le 17ème et 105 416 € annuel (donnée 2019) pour cinq holdings dans le 8ème arrondissement ?

En recherchant, nous avons fait le constat (y compris sur place !) que des membres de la famille Petithuguenin habitaient dans cet immeuble du 17ème arrondissement, peut-être dans cet appartement du 5ème étage, d’une surface de 176 m2, acheté par la Jeromis des Ternes (une SCI créée en 2004, par JL Petithuguenin) ? La question reste entière.

De même, on peut s’interroger sur un possible lien avec les deux événements suivants : en 2019, PH Finance était soumis à un contrôle fiscal et curieusement le montant de l’impôt sur le bénéfice payé cette année-là a triplé par rapport aux périodes précédentes, passant de 0,5 million € à 1,5 million €. Alors que le résultat était resté identique.

Retard de (ou non) paiement des cotisations sociales.

D’après le site Infogreffe, un privilège URSSAF a été inscrit le 16 octobre 2019 et levé le 8 septembre 2021

L’inscription d’un privilège URSSAF signifie que PH Finance ne règle pas les cotisations URSSAF dans les délais impartis. Il a fallu près de 2 ans pour que le paiement soit effectué ou qu’un accord soit conclu avec l’URSSAF ….

Ces quelques informations ne sont peut-être que la partie visible de l’iceberg, compte tenu des graves lacunes dans les documents publiés par celui qui se présente comme un modèle de transparence.

La Foncière Verte et ses ponctions sur les usines de production

Une histoire familiale, la Bourse et le tournant 2020

La Foncière Verte, un groupe d’une trentaine de Sociétés Civiles Immobilières a pour activité l’acquisition de locaux en vue de leur location, moyennant finances, aux entreprises du groupe Paprec.

La Foncière Verte, un groupe d’une trentaine de Sociétés Civiles Immobilières a pour activité l’acquisition de locaux en vue de leur location, moyennant finances, aux entreprises du groupe Paprec.

La Foncière Verte était, jusqu’en 2020, cotée en Bourse pour 5% de ses actions. La Direction du groupe était ainsi contrainte de publier un document financier détaillé, source d’information utilisée pour notre développement ci-dessous.

Deux familles se partageaient 95% de l’actionnariat, les Petithuguenin (71%) et les Solarz (24%).

Pour la petite histoire, il faut savoir que Claude Solarz était un ami de longue date de JL Petithuguenin, il avait aussi une responsabilité de vice président dans le groupe Paprec.

Soudain en juillet 2019, la famille Solarz (le père, la mère et le fils) démissionne de tous ses mandats et vend l’intégralité de ses parts à son (ex ?) ami. Ce départ précipité est-il lié à un désaccord, concernant le lancement en 2019 d’un nouvel emprunt, caractérisé par un taux d’intérêt élevé 4,5% et pour une utilisation non précisée ?

En janvier 2021, JL Petithuguenin décide de racheter toutes les actions encore en circulation en Bourse, pour en sortir et « libérer la Foncière Verte des coûts récurrents et des contraintes réglementaires et administratives liées à la cotation en bourse, cette dernière n’ayant plus pour ambition de faire appel au marché » (source : Ecole Internationale de Genève)

Traduction : JL Petithuguenin ne veut plus être contraint de délivrer des informations sur aucun de ses Groupes. Par souci de transparence ?

Précisons que La Foncière Verte ne représente qu’une faible partie de l’activité immobilière du Groupe Paprec, d’autres sociétés y contribuent, telles Foncière des associés, Foncière de Participation et Paprec Holding avec la gestion directe de 31 autres SCI.

La facturation des loyers et la ponction sur les entreprises de production. (La Foncière Verte- rapport financier 2019)

Prenons comme exemple le site historique de la Courneuve : Le loyer annuel facturé en 2019 est de 1 893 090 €, dont prés de la moitié, 870 194 €, constitue un bénéfice pour la Foncière Verte au détriment des résultats de l’usine.

Prenons comme exemple le site historique de la Courneuve : Le loyer annuel facturé en 2019 est de 1 893 090 €, dont prés de la moitié, 870 194 €, constitue un bénéfice pour la Foncière Verte au détriment des résultats de l’usine.

Le même constat peut être effectué pour les loyers de toutes les entreprises de production comme celle du Blanc Mesnil.

Le même constat peut être effectué pour les loyers de toutes les entreprises de production comme celle du Blanc Mesnil.

Seules les holdings ne subissent pas le même sort : les locaux du 8ème arrondissement sont facturés annuellement pour 105 416 €, un montant insuffisant, générant un déficit de 101 237 €, largement couverts par les bénéfices soutirés sur les entreprises de production.

Seules les holdings ne subissent pas le même sort : les locaux du 8ème arrondissement sont facturés annuellement pour 105 416 €, un montant insuffisant, générant un déficit de 101 237 €, largement couverts par les bénéfices soutirés sur les entreprises de production.

Qui sont les gagnants et les perdants ?

Les gagnants

Les actionnaires de la Foncière Verte (Petithuguenin et Solarz puis Petithuguenin tout seul depuis 2020 – voir plus haut) : De 2016 à 2019, le montant des dividendes distribués chaque année est de 1211 643 €.

Les perdants

La ponction des résultats pourraient priver les salariés de Paprec de participation aux résultats. Et comme la Foncière Verte n’emploie aucun salarié, la gestion étant effectuée par PH Finance, aucune participation n’est donc versée dans les Groupes contrôlés par JL Petithuguenin.

Cette ponction des résultats pourrait aussi léser les autres actionnaires de Paprec en particulier la Banque Publique d’Investissement (BPI), une institution bancaire publique qui détient 33% des parts du Groupe Paprec. En 2019, aucun dividende n’a été versé aux actionnaires du Groupe Paprec, contrairement à ceux de la Foncière Verte.

La famille Huguenin est donc la principale gagnante dans cette petite combine.

D’autres prélèvements sur les résultats des usines de production sont peut-être opérés par les holdings mais l’absence de dépôt des comptes ou de détail ne permet pas de les évaluer. On sait seulement que PH Finance, la holding familiale, a facturé, en 2019, 6,5 millions € aux autres entreprises du Groupe.

Un financement du Groupe, suspect et ambigu

L’émission de Cash a dévoilé certaines sources de financement du Groupe Paprec, les paradis fiscaux, via des emprunts souscrits auprès d’entreprises situées au Luxembourg.

A partir de documents faisant référence aux comptes consolidés, nous avons pu analyser l’endettement du groupe Paprec.

Celui-ci est particulièrement important : les dettes d’un montant de 2 milliards € représentent 87% du total des ressources de financement du Groupe, un surendettement manifeste.

Bien d’autres points mériteraient développement : les décharges illégales dévoilées par le Canard Enchainé, la conséquence dramatique d’un licenciement brutal en fin de confinement ….mais la liste des actions troubles de ce groupe est trop longue pour tous les aborder.

Nous conclurons avec ces deux questions :

Comment expliquer l’engouement des investisseurs, les trophées et louanges décernés à JL Petithuguenin dans un pareil contexte ? Un grand Mystère !

Comment la BPI, organisme public, actionnaire à 33% du Groupe Paprec peut-elle tolérer le non-respect des règles légales de dépôt des comptes, les ponctions de la Foncière Verte, les relations, même indirectes, avec les paradis fiscaux et un tel niveau d’endettement ? Espérons qu’il existe un minimum de vigilance et de contrôle sur l’utilisation de l’argent public.

Laisser un commentaire